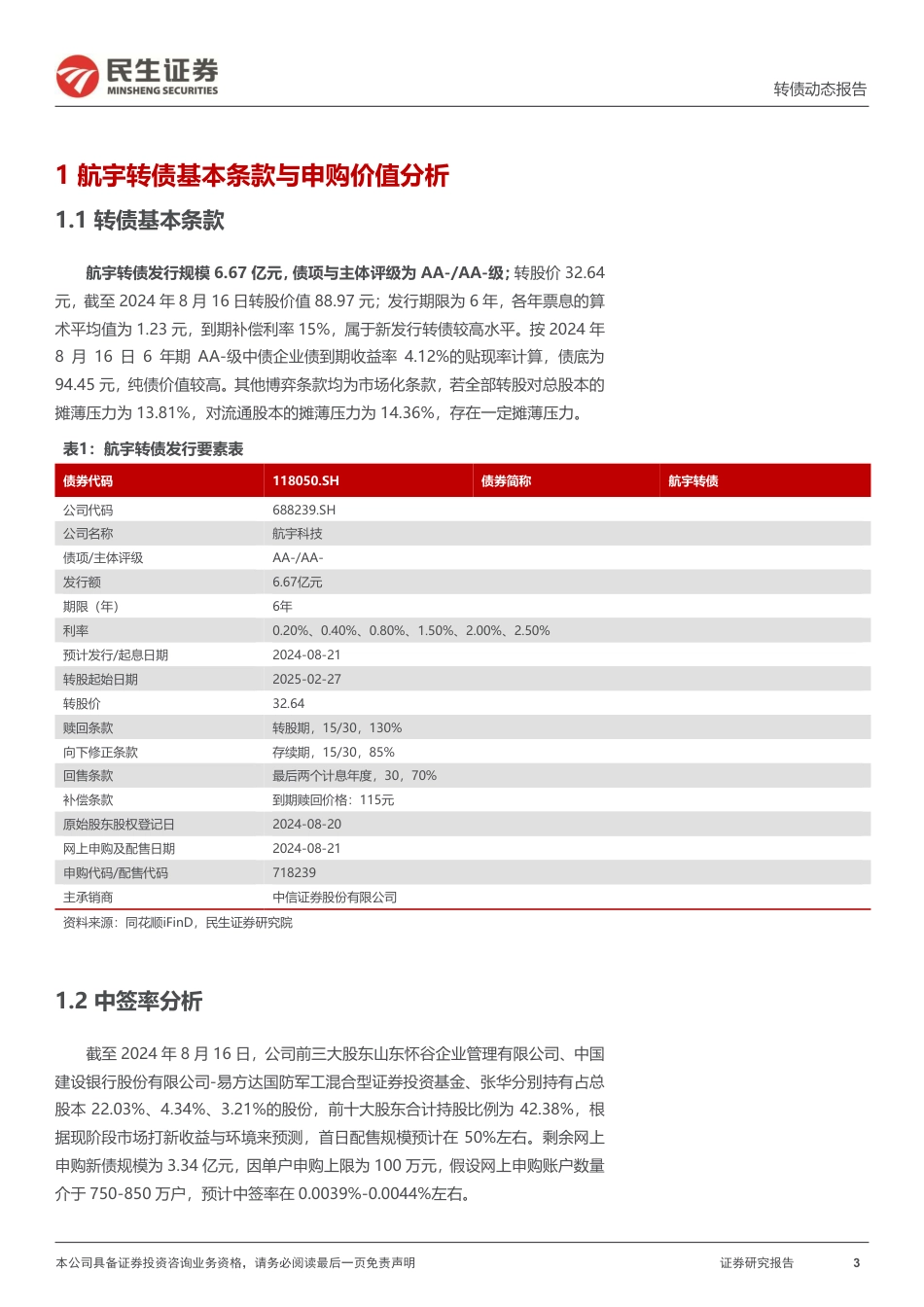

本公司具备证券投资咨询业务资格,请务必阅读最后一页免责声明证券研究报告1可转债打新系列航宇转债:国内航空环锻件核心供应商2024年08月20日➢转债基本情况分析:航宇转债发行规模6.67亿元,债项与主体评级为AA-/AA-级;转股价32.64元,截至2024年8月16日转股价值88.97元;发行期限为6年,各年票息的算术平均值为1.23元,到期补偿利率15%,属于新发行转债较高水平。按2024年8月16日6年期AA-级中债企业债到期收益率4.12%的贴现率计算,债底为94.45元,纯债价值较高。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为13.81%,对流通股本的摊薄压力为14.36%,存在一定摊薄压力。➢中签率分析:截至2024年8月16日,公司前三大股东山东怀谷企业管理有限公司、中国建设银行股份有限公司-易方达国防军工混合型证券投资基金、张华分别持有占总股本22.03%、4.34%、3.21%的股份,前十大股东合计持股比例为42.38%,根据现阶段市场打新收益与环境来预测,首日配售规模预计在50%左右。剩余网上申购新债规模为3.34亿元,因单户申购上限为100万元,假设网上申购账户数量介于750-850万户,预计中签率在0.0039%-0.0044%左右。➢申购价值分析:公司所处行业为航空装备Ⅲ(申万三级),从估值角度来看,截至2024年8月16日收盘,公司PE(TTM)为23倍,在收入相近的10家同业企业中处于中等偏下水平,市值42.96亿元,处于中等偏下水平。截至2024年8月16日,公司今年以来正股下跌38.85%,同期行业(申万一级)指数下跌12.55%,同花顺全A下跌10.65%,上市以来年化波动率为184.07%,股价弹性较大。公司目前股权质押比例为0.57%,具有较低股权质...

发表评论取消回复