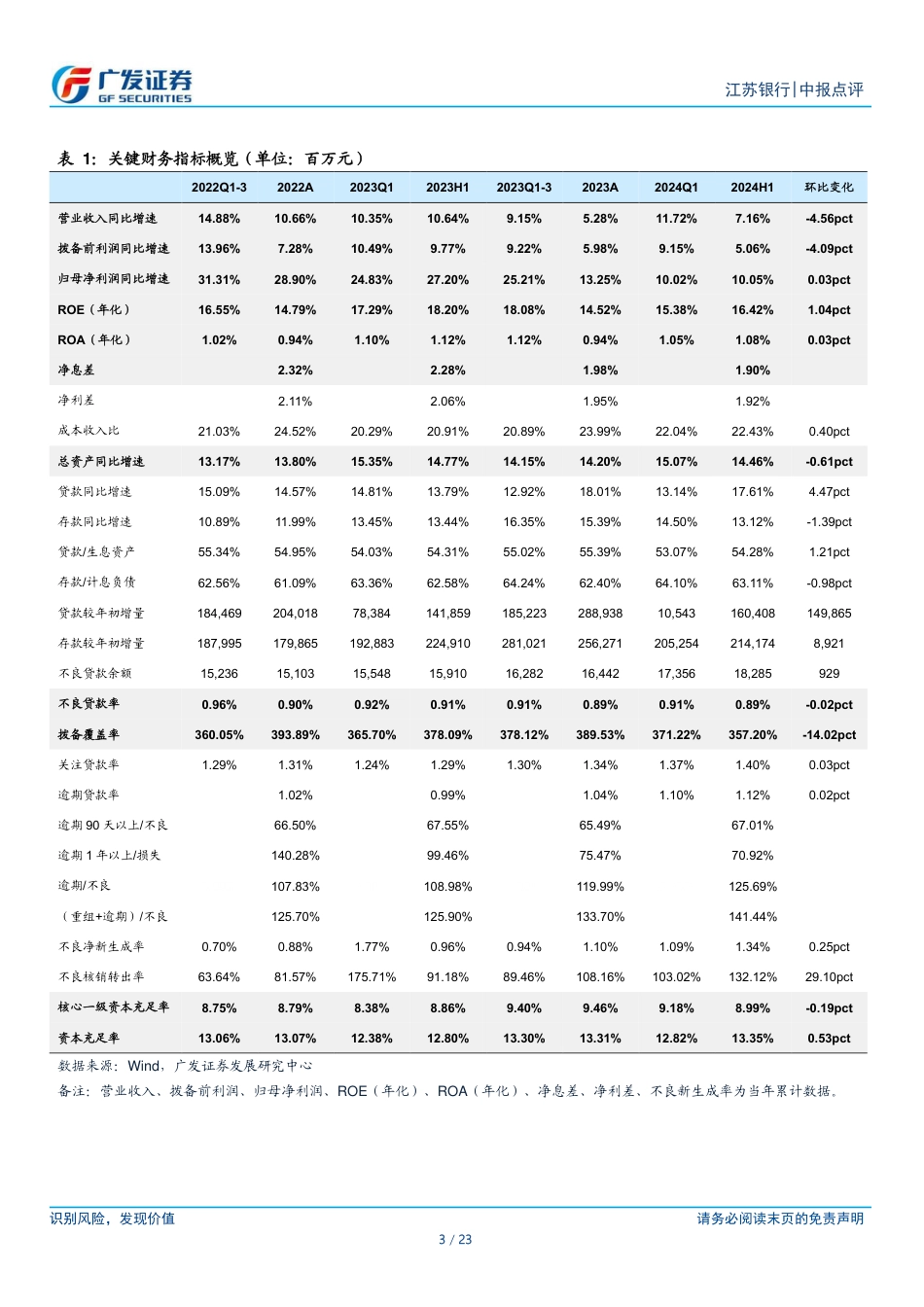

识别风险,发现价值请务必阅读末页的免责声明1/23[Table_Page]中报点评|城商行Ⅱ证券研究报告[Table_Title]江苏银行(600919.SH)双位数利润增长彰显信心[Table_Summary]核心观点:⚫江苏银行发布24年中报,营收、PPOP、归母净利润同比增长7.2%、5.1%、10.1%,增速分别较24Q1下降4.6PCT、4.1PCT、0.0PCT,年初以来投资者对公司的预期出现较大程度回落,24Q2公司在单季营收增速大幅回落背景下归母净利润增速仍维持双位数增长,体现管理层对完成全年经营目标的信心,超出投资者预期(详细图表见正文)。⚫亮点:(1)双位数利润增长,彰显管理层完成全年目标信心。24Q2单季营收增速下滑至2.9%(24Q1增速为11.7%)主要是其他非息收入同比减少10.7%(24Q1其他非息收入增长了74.9%)。24Q2单季归母净利润增长10.1%,与Q1基本持平,24Q2减值损失同比减少29%(23Q4增长8.4%,24Q1增长15.3%)业绩维持高位。(2)净息差实际收窄幅度低于披露的表观值。24H1公司披露口径息差为1.90%,同比收窄38BP,较23A收窄8BP。披露口径息差收窄幅度较大主要是息差计算中酌情计入部分FVPL金融资产收益,按照我们测算(利息净收入/生息资产平均余额)23H1、23A、24H1净息差分别为1.93%、1.82%、1.76%,同比仅收窄17BP。趋势上看生息资产收益率受贷款收益率拖累加速下行,但存款付息率大幅下行,推动计息负债成本改善。(3)理财规模继续扩张推动手续费收入改善。24H1公司手续费收入增长11.3%(vs.24Q1手续费收入增长-16.8%),主要是理财规模增长较好,6月末达6045亿元,较年初增长16%,推动代理手续费24H1增长30.7%(vs.23A:-15.0%)。(4)1月公司公告更...

发表评论取消回复