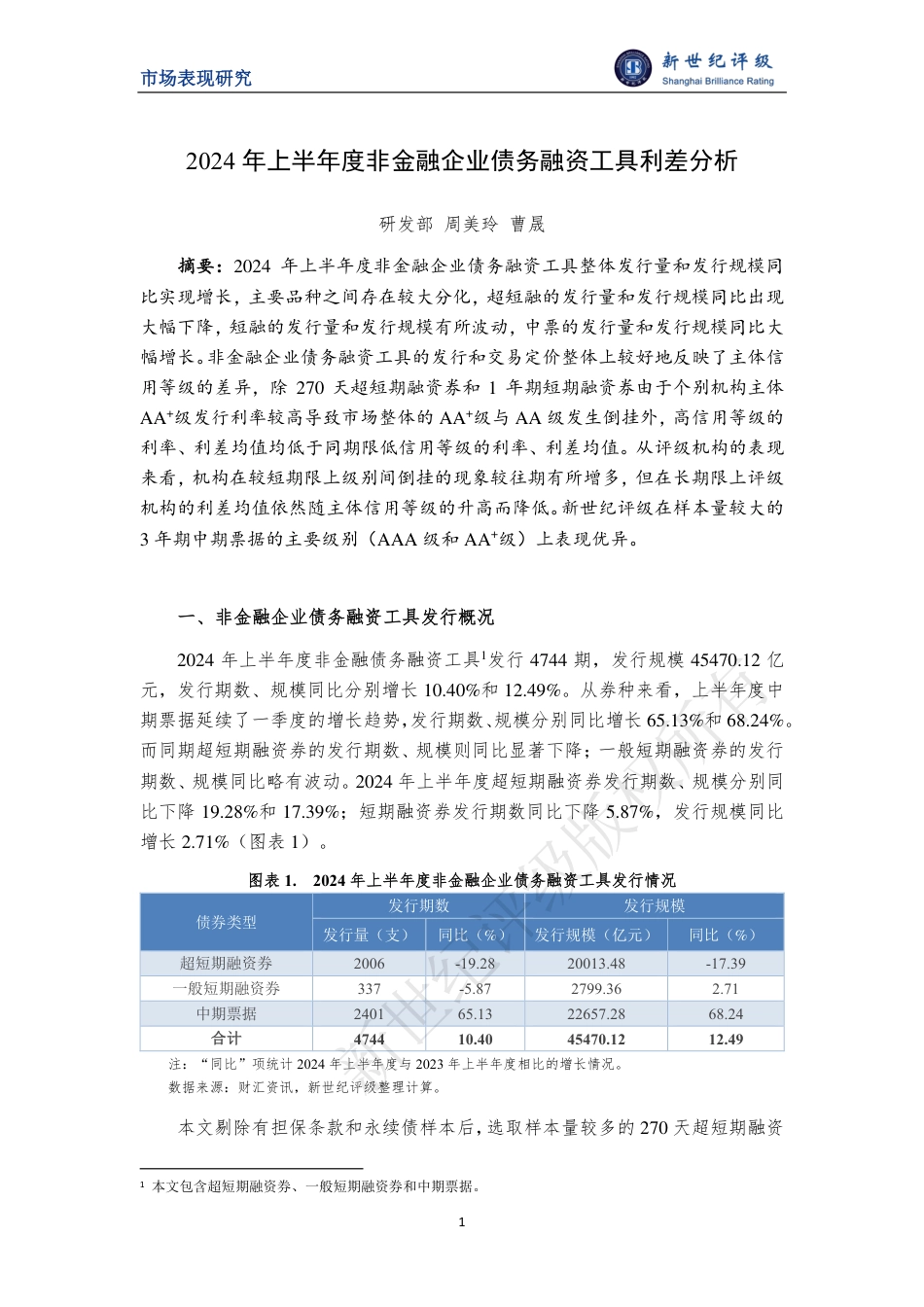

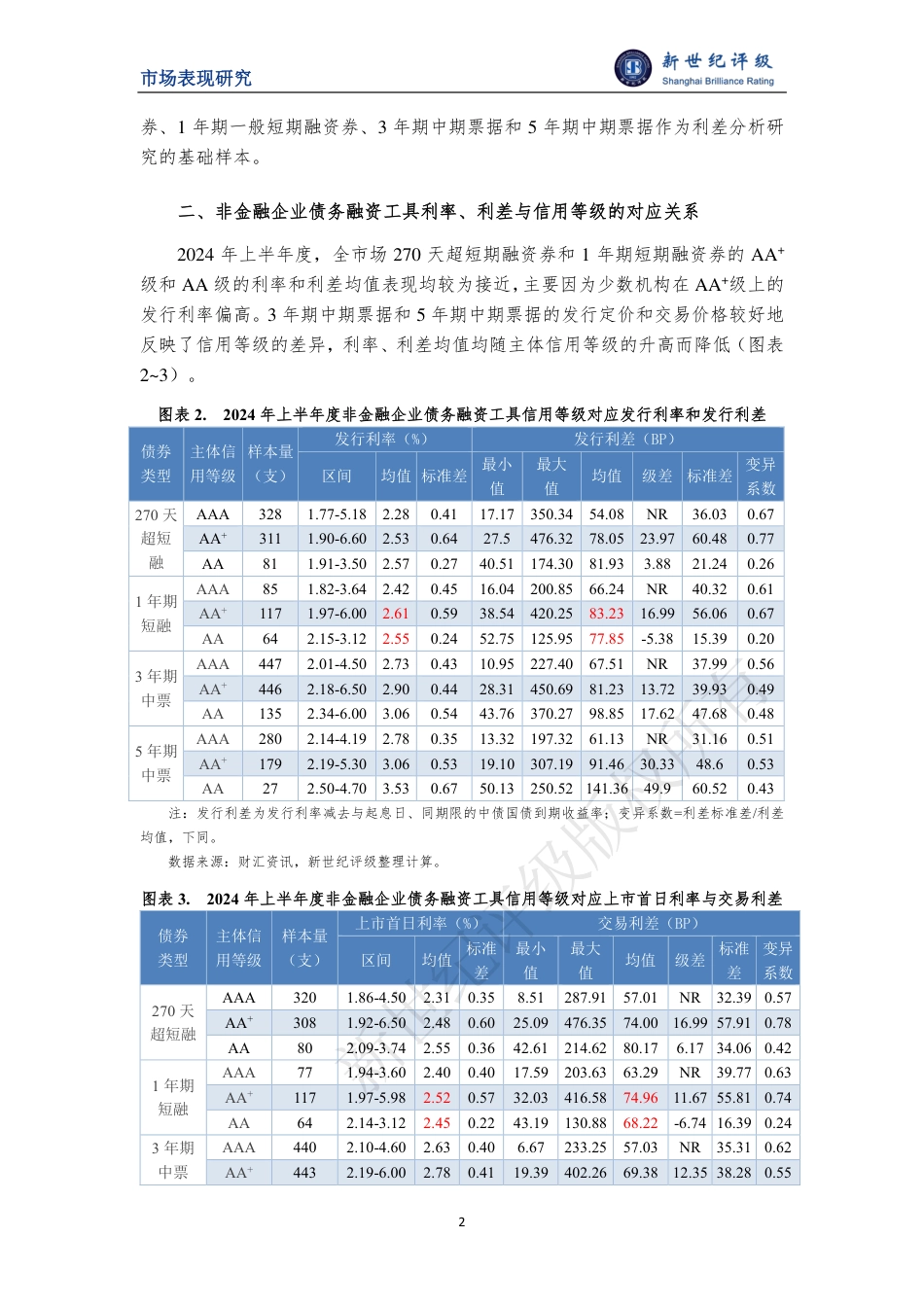

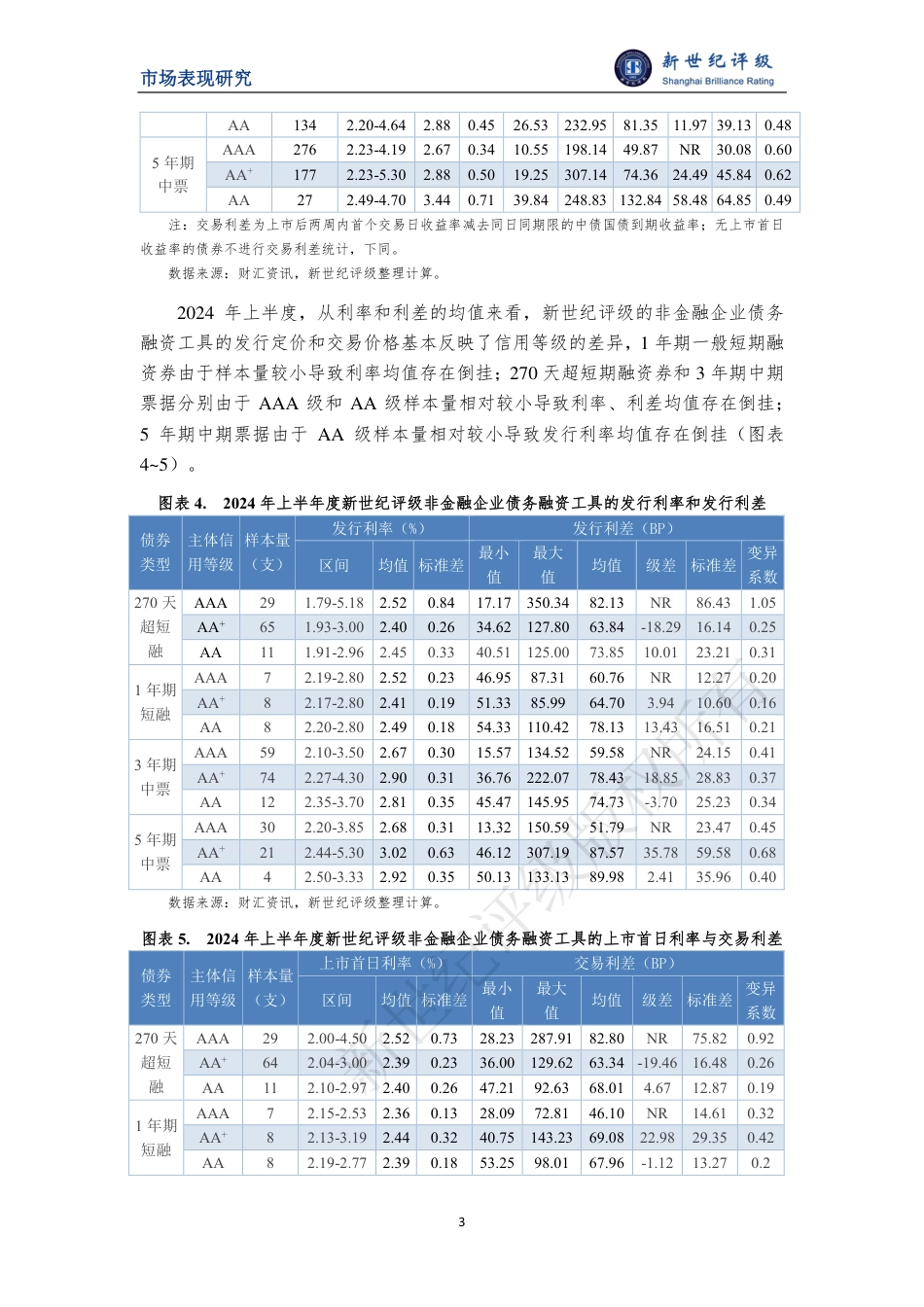

市场表现研究12024年上半年度非金融企业债务融资工具利差分析研发部周美玲曹晟摘要:2024年上半年度非金融企业债务融资工具整体发行量和发行规模同比实现增长,主要品种之间存在较大分化,超短融的发行量和发行规模同比出现大幅下降,短融的发行量和发行规模有所波动,中票的发行量和发行规模同比大幅增长。非金融企业债务融资工具的发行和交易定价整体上较好地反映了主体信用等级的差异,除270天超短期融资券和1年期短期融资券由于个别机构主体AA+级发行利率较高导致市场整体的AA+级与AA级发生倒挂外,高信用等级的利率、利差均值均低于同期限低信用等级的利率、利差均值。从评级机构的表现来看,机构在较短期限上级别间倒挂的现象较往期有所增多,但在长期限上评级机构的利差均值依然随主体信用等级的升高而降低。新世纪评级在样本量较大的3年期中期票据的主要级别(AAA级和AA+级)上表现优异。一、非金融企业债务融资工具发行概况2024年上半年度非金融债务融资工具1发行4744期,发行规模45470.12亿元,发行期数、规模同比分别增长10.40%和12.49%。从券种来看,上半年度中期票据延续了一季度的增长趋势,发行期数、规模分别同比增长65.13%和68.24%。而同期超短期融资券的发行期数、规模则同比显著下降;一般短期融资券的发行期数、规模同比略有波动。2024年上半年度超短期融资券发行期数、规模分别同比下降19.28%和17.39%;短期融资券发行期数同比下降5.87%,发行规模同比增长2.71%(图表1)。图表1.2024年上半年度非金融企业债务融资工具发行情况债券类型发行期数发行规模发行量(支)同比(%)发行规模(亿元)同比(%)超短期...

发表评论取消回复