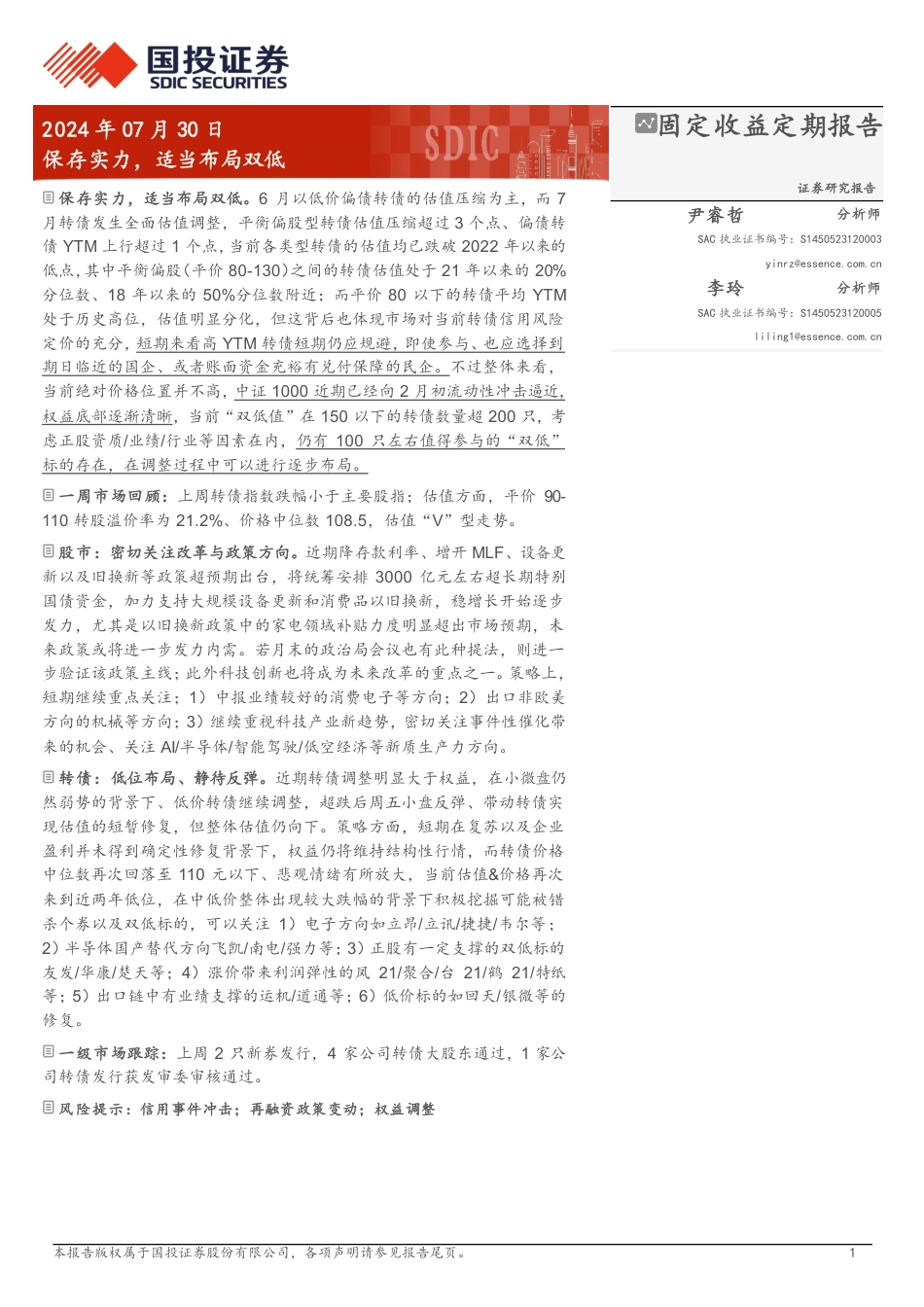

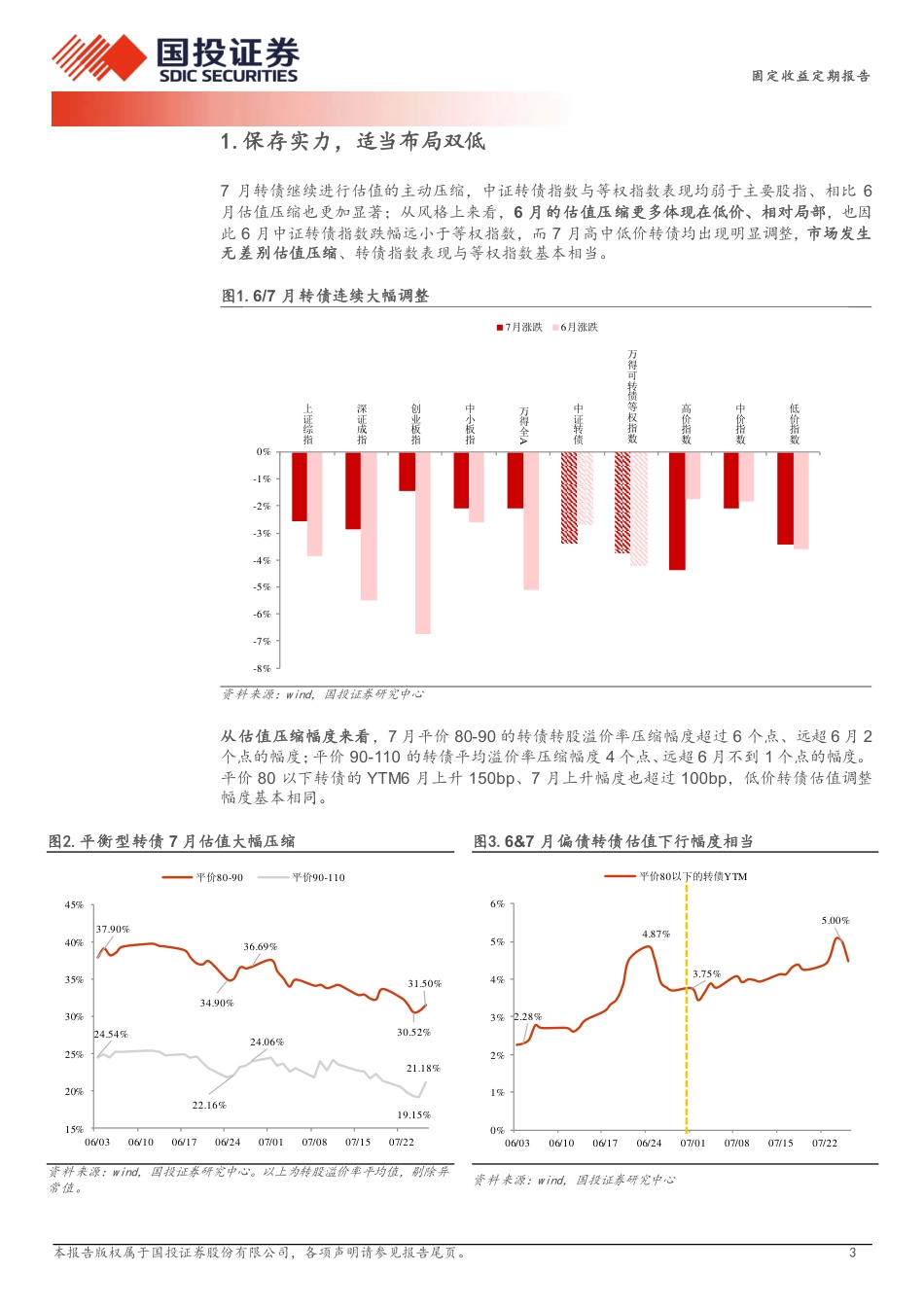

本报告版权属于国投证券股份有限公司,各项声明请参见报告尾页。12024年07月30日保存实力,适当布局双低固定收益定期报告保存实力,适当布局双低。6月以低价偏债转债的估值压缩为主,而7月转债发生全面估值调整,平衡偏股型转债估值压缩超过3个点、偏债转债YTM上行超过1个点,当前各类型转债的估值均已跌破2022年以来的低点,其中平衡偏股(平价80-130)之间的转债估值处于21年以来的20%分位数、18年以来的50%分位数附近;而平价80以下的转债平均YTM处于历史高位,估值明显分化,但这背后也体现市场对当前转债信用风险定价的充分,短期来看高YTM转债短期仍应规避,即使参与、也应选择到期日临近的国企、或者账面资金充裕有兑付保障的民企。不过整体来看,当前绝对价格位置并不高,中证1000近期已经向2月初流动性冲击逼近,权益底部逐渐清晰,当前“双低值”在150以下的转债数量超200只,考虑正股资质/业绩/行业等因素在内,仍有100只左右值得参与的“双低”标的存在,在调整过程中可以进行逐步布局。一周市场回顾:上周转债指数跌幅小于主要股指;估值方面,平价90-110转股溢价率为21.2%、价格中位数108.5,估值“V”型走势。股市:密切关注改革与政策方向。近期降存款利率、增开MLF、设备更新以及旧换新等政策超预期出台,将统筹安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新,稳增长开始逐步发力,尤其是以旧换新政策中的家电领域补贴力度明显超出市场预期,未来政策或将进一步发力内需。若月末的政治局会议也有此种提法,则进一步验证该政策主线;此外科技创新也将成为未来改革的重点之一。策略...

发表评论取消回复