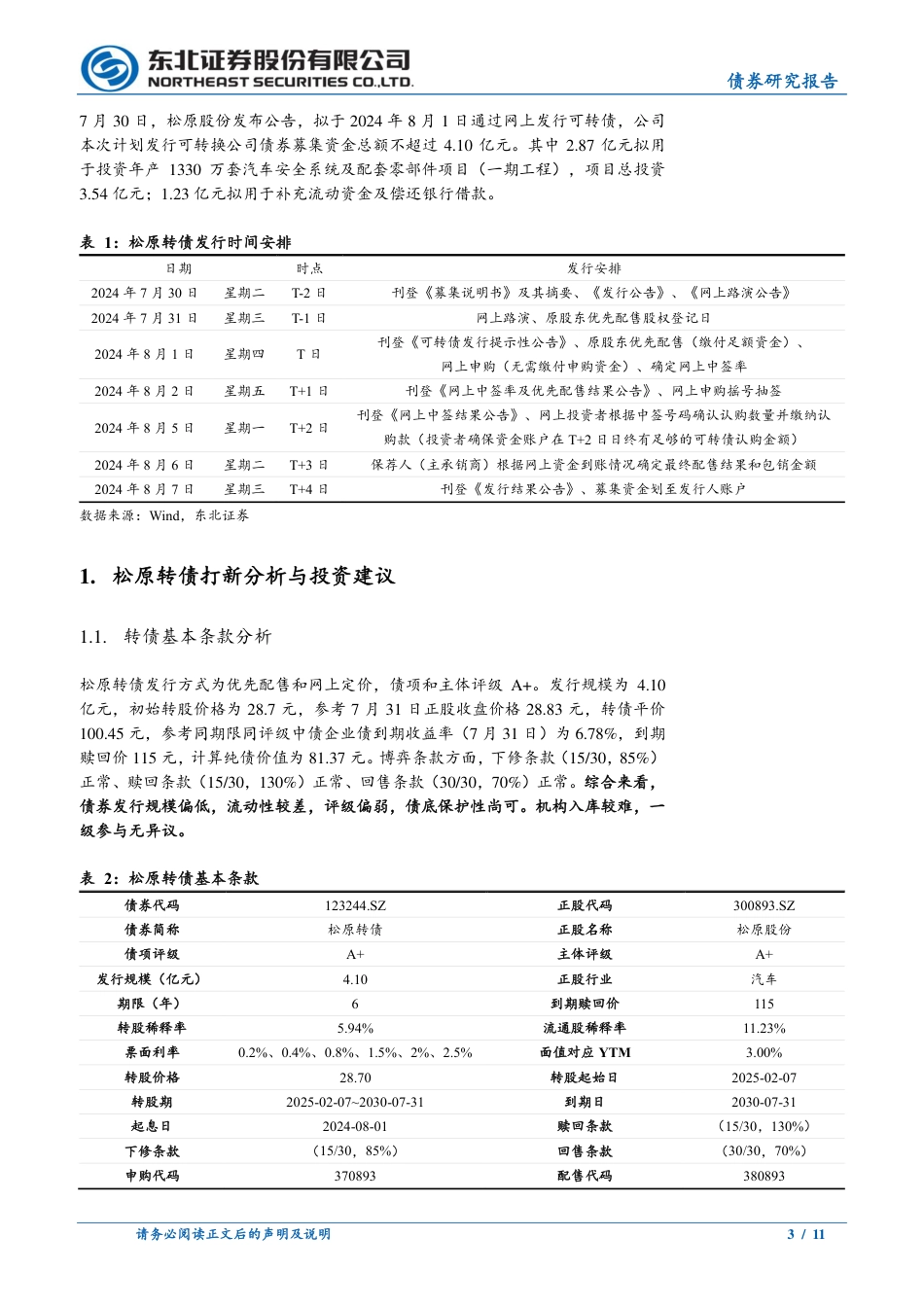

请务必阅读正文后的声明及说明[Table_Info1]证券研究报告[Table_Title]证券研究报告/债券研究报告松原转债定价:首日转股溢价率23%~28%%---东北固收转债分析报告摘要:[Table_Summary]7月30日,松原股份发布公告,拟于2024年8月1日通过网上发行可转债,公司本次计划发行可转换公司债券募集资金总额不超过4.10亿元。其中2.87亿元拟用于投资年产1330万套汽车安全系统及配套零部件项目(一期工程),项目总投资3.54亿元;1.23亿元拟用于补充流动资金及偿还银行借款。松原转债发行方式为优先配售和网上定价,债项和主体评级A+。发行规模为4.10亿元,初始转股价格为28.7元,参考7月31日正股收盘价格28.83元,转债平价100.45元,参考同期限同评级中债企业债到期收益率(7月31日)为6.78%,到期赎回价115元,计算纯债价值为81.37元。博弈条款方面,下修条款(15/30,85%)正常、赎回条款(15/30,130%)正常、回售条款(30/30,70%)正常。综合来看,债券发行规模偏低,流动性较差,评级偏弱,债底保护性尚可。机构入库较难,一级参与无异议。转债首日目标价124-129元,建议积极申购。截止至2024年7月31日,松原转债平价在100.45元,估值参考岱美转债(评级AA,存续债余额9.1亿元,平价91.84,转债价格116.85,转股溢价率27.23%)、豪能转债(评级AA-,存续债余额5亿元,平价95.11,转债价格119.59,转股溢价率25.73%),综合考虑当前市场环境及平价水平,松原转债上市首日转股溢价率水平预计在【23%,28%】区间,对应首日上市目标价在124-129元附近。公司专业从事汽车安全带总成、安全气囊、方向盘等汽车被动安全系统产品及特殊座椅安全...

发表评论取消回复