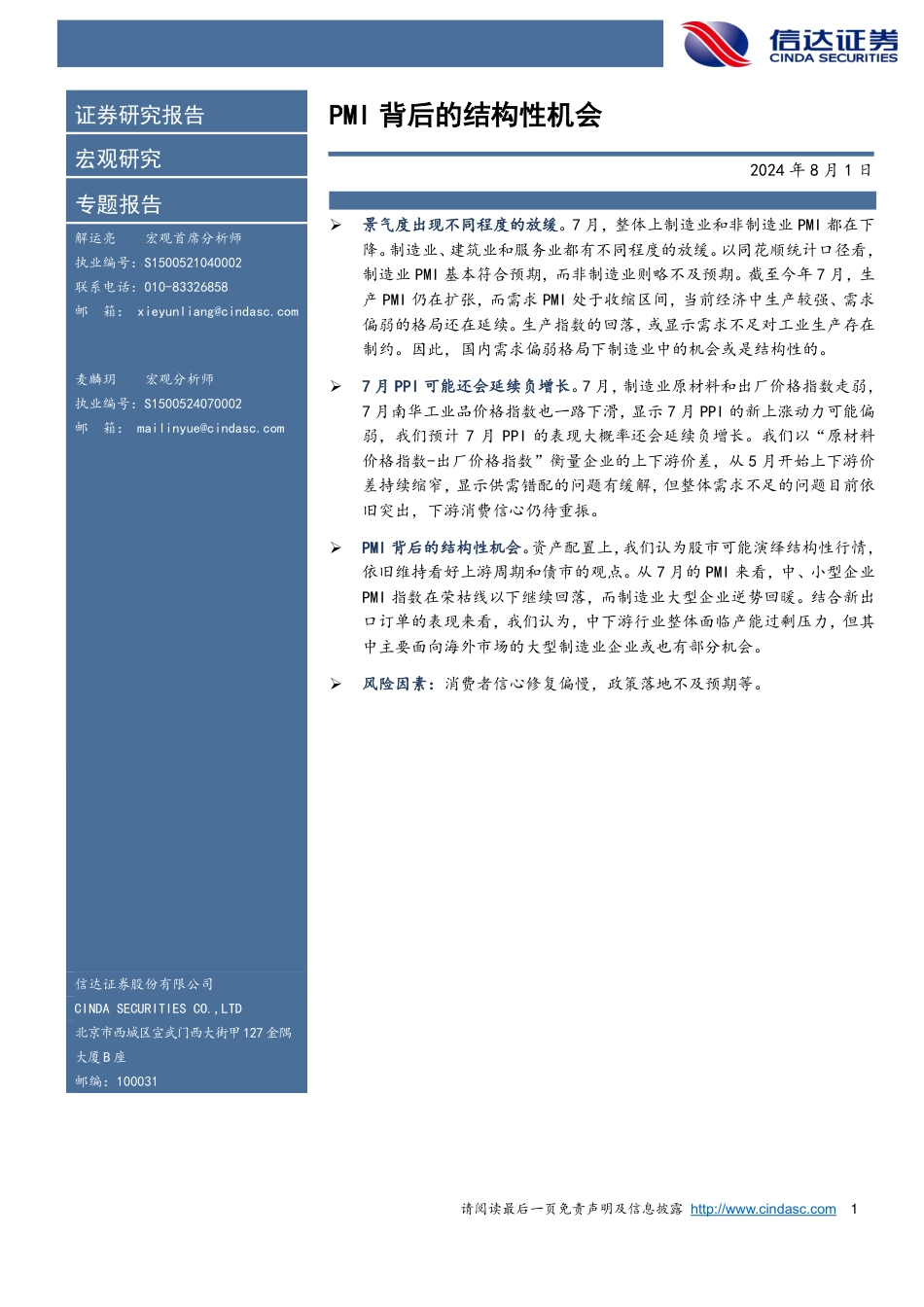

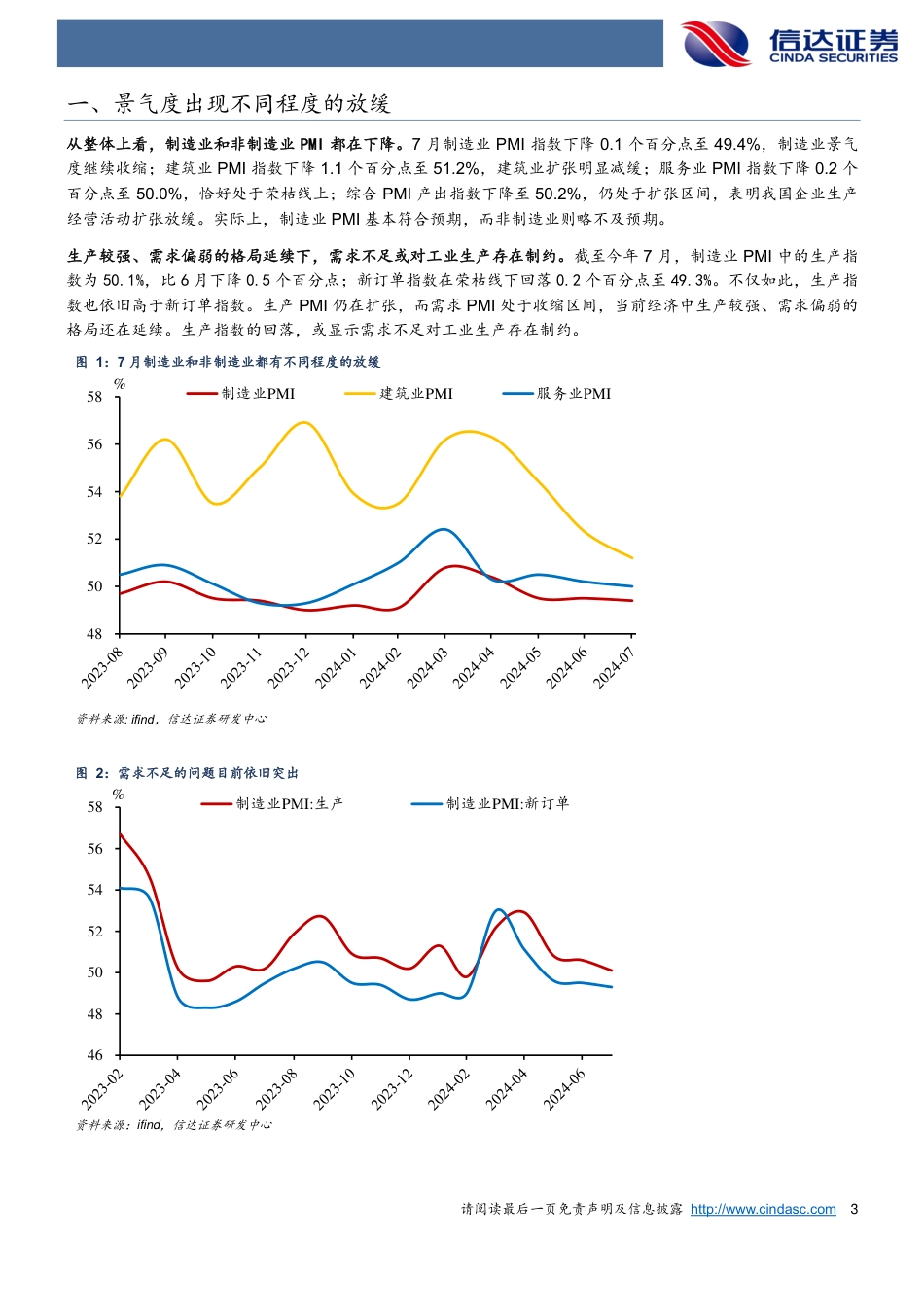

请阅读最后一页免责声明及信息披露http://www.cindasc.com1证券研究报告宏观研究[Table_ReportType]专题报告[Table_Author]解运亮宏观首席分析师执业编号:S1500521040002联系电话:010-83326858邮箱:xieyunliang@cindasc.com麦麟玥宏观分析师执业编号:S1500524070002邮箱:mailinyue@cindasc.com信达证券股份有限公司CINDASECURITIESCO.,LTD北京市西城区宣武门西大街甲127金隅大厦B座邮编:100031[Table_Title]PMI背后的结构性机会[Table_ReportDate]2024年8月1日[Table_Summary]➢景气度出现不同程度的放缓。7月,整体上制造业和非制造业PMI都在下降。制造业、建筑业和服务业都有不同程度的放缓。以同花顺统计口径看,制造业PMI基本符合预期,而非制造业则略不及预期。截至今年7月,生产PMI仍在扩张,而需求PMI处于收缩区间,当前经济中生产较强、需求偏弱的格局还在延续。生产指数的回落,或显示需求不足对工业生产存在制约。因此,国内需求偏弱格局下制造业中的机会或是结构性的。➢7月PPI可能还会延续负增长。7月,制造业原材料和出厂价格指数走弱,7月南华工业品价格指数也一路下滑,显示7月PPI的新上涨动力可能偏弱,我们预计7月PPI的表现大概率还会延续负增长。我们以“原材料价格指数-出厂价格指数”衡量企业的上下游价差,从5月开始上下游价差持续缩窄,显示供需错配的问题有缓解,但整体需求不足的问题目前依旧突出,下游消费信心仍待重振。➢PMI背后的结构性机会。资产配置上,我们认为股市可能演绎结构性行情,依旧维持看好上游周期和债市的观点。从7月的PMI来看,中、小型企业PMI指数在荣枯线以下继续回落,而制造...

发表评论取消回复