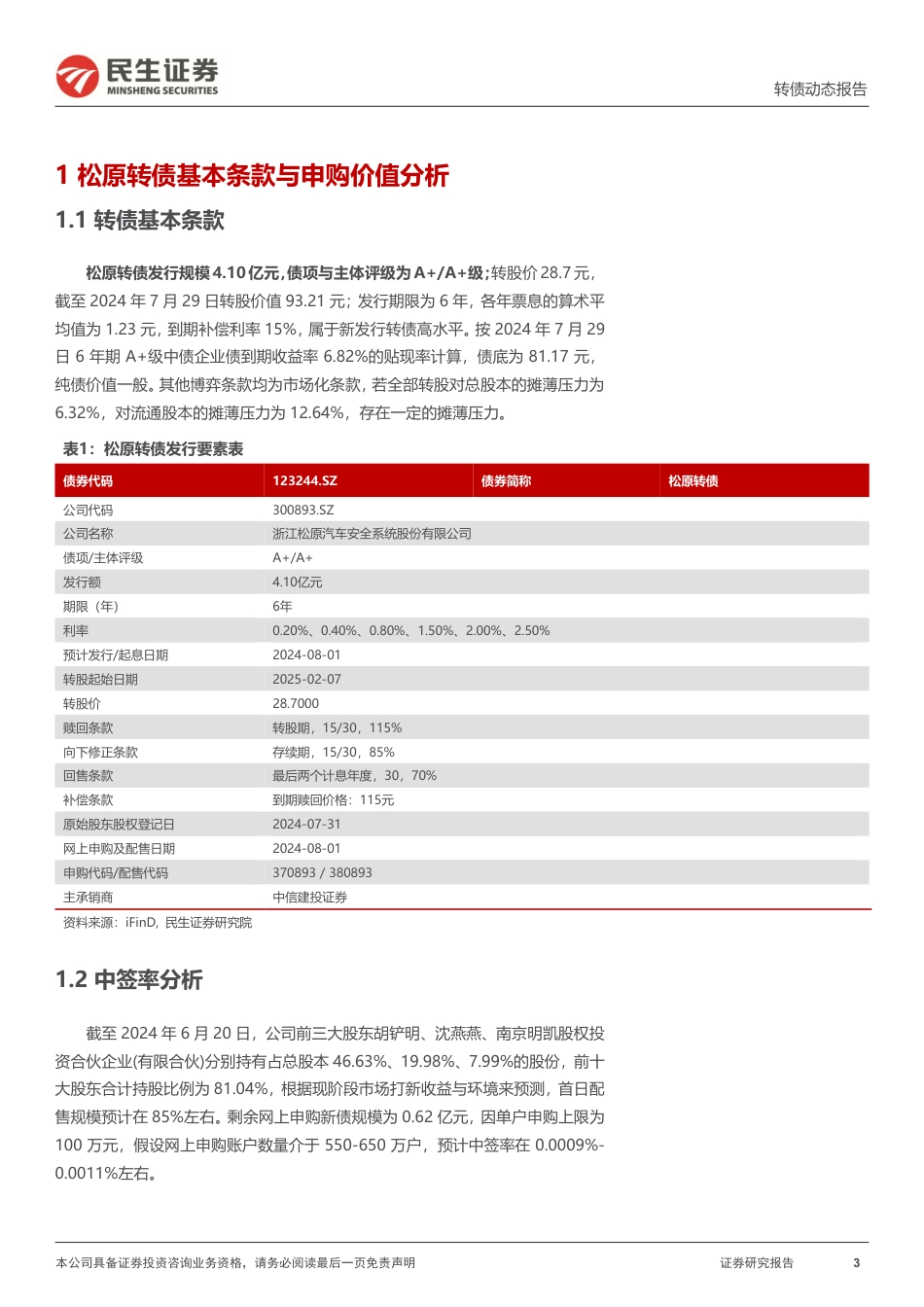

本公司具备证券投资咨询业务资格,请务必阅读最后一页免责声明证券研究报告1可转债打新系列松原转债:国内领先汽车被动安全系统一级供应商2024年07月31日➢转债基本情况分析:松原转债发行规模4.10亿元,债项与主体评级为A+/A+级;转股价28.7元,截至2024年7月29日转股价值93.21元;发行期限为6年,各年票息的算术平均值为1.23元,到期补偿利率15%,属于新发行转债高水平。按2024年7月29日6年期A+级中债企业债到期收益率6.82%的贴现率计算,债底为81.17元,纯债价值一般。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为6.32%,对流通股本的摊薄压力为12.64%,存在一定的摊薄压力。➢中签率分析:截至2024年6月20日,公司前三大股东胡铲明、沈燕燕、南京明凯股权投资合伙企业(有限合伙)分别持有占总股本46.63%、19.98%、7.99%的股份,前十大股东合计持股比例为81.04%,根据现阶段市场打新收益与环境来预测,首日配售规模预计在85%左右。剩余网上申购新债规模为0.62亿元,因单户申购上限为100万元,假设网上申购账户数量介于550-650万户,预计中签率在0.0009%-0.0011%左右。➢申购价值分析:公司所处行业为车身附件及饰件(申万三级),从估值角度来看,截至2024年7月29日收盘,公司PE(TTM)为27倍,在收入相近的10家同业企业中处于中等偏下水平,市值60.51亿元,处于较高水平。截至2024年7月29日,公司今年以来正股下跌7.85%,同期行业(申万一级)指数下跌5.15%,同花顺全A下跌10.10%,上市以来年化波动率为57.61%,股价弹性较大。公司目前股权质押比例为0.00%,不存在股权质押情况。松原转债规模较小,债底保护一般...

发表评论取消回复