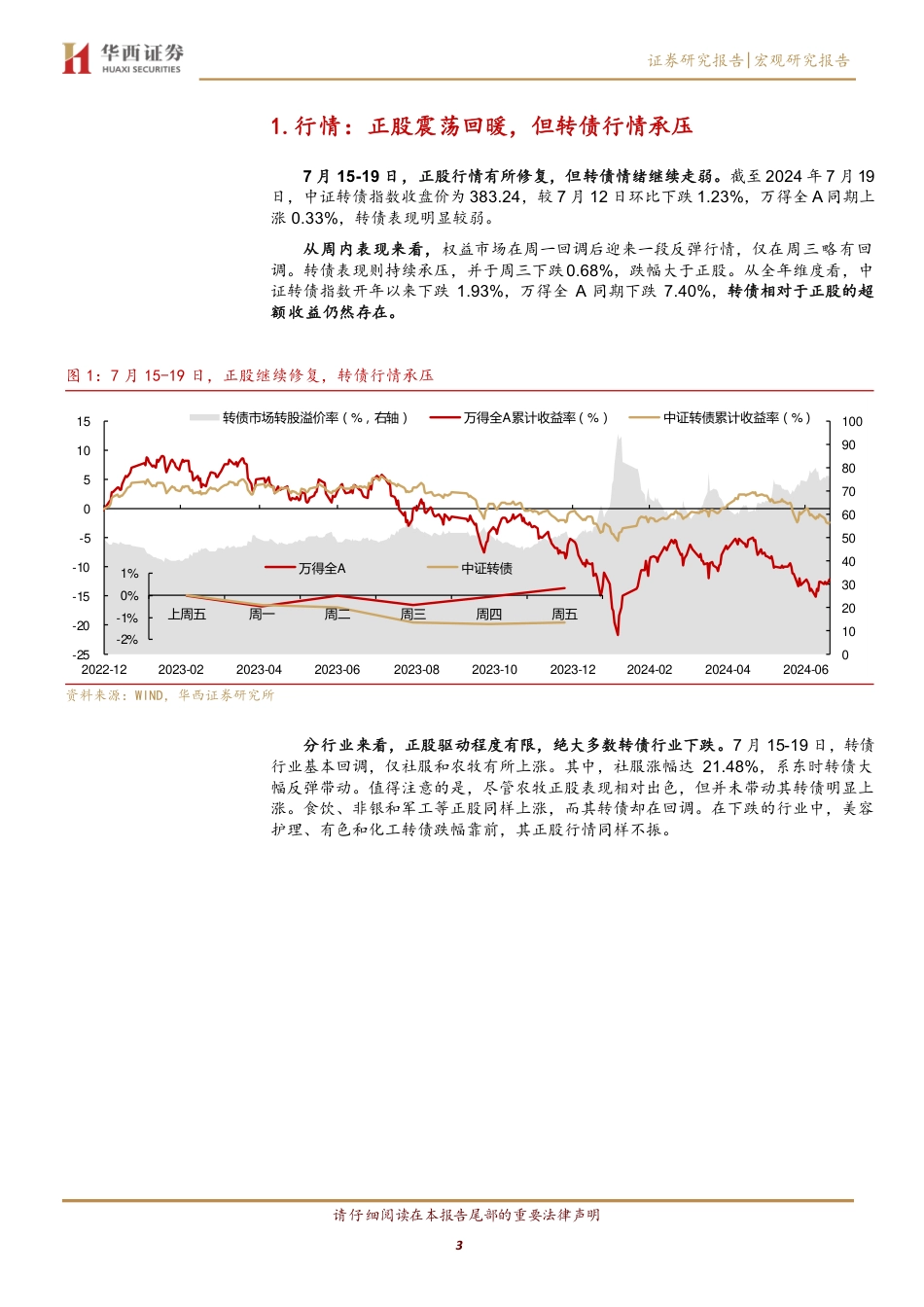

请仔细阅读在本报告尾部的重要法律声明1[Table_Title]如何看待广汇转债退市?[Table_Title2][Table_Summary]►行情:正股震荡回暖,但转债行情承压7月15-19日,正股行情有所修复,但转债情绪继续走弱。分行业来看,正股驱动程度有限,绝大多数转债行业下跌,仅社服和农牧有所上涨。转债估值方面,各价位转债估值中枢均有所回落,继续处于温和区间。转债百元溢价率为21.50%,处于2020年以来32.50%分位数的位置。►值得关注的变化:广汇退市落地,低价券的定价难题广汇转债退市风波落地,弱资质个券情绪再受波及。往后看,对于有显性瑕疵的个券,广汇转债退市主要带来三方面的启示:一是,相比于到期偿债压力,退市风险更加普遍,未来需要作为常规风险防范的跟踪重点。二是,投资者很难完备研判部分中小发行人的实质风险,即使在发行人充分披露信息的情况下,仍然可能出现一些超预期的风险。三是,弱资质低价券失去定价锚,部分跌穿债底的转债价格很难快速修复,未来这些个券可能形成“局部类高收益债市场”。对于常规转债品种,未来行情从波动中修复需要时间,节奏上主要取决于两个维度:一是,权益市场行情何时企稳,尤其是以国证2000为代表的小市值品种。信用风险看起来是转债市场特有事件,但弱资质个券实际表现依然未脱离正股,无论是幅度还是节奏。此外,负债端机构决策偏右侧,需要看到行情企稳,才会显著提升对权益类资产的关注度。二是,潜在信用负面事件阶段性落地,毕竟时常出现的风险事件,还是会压制市场修复情绪。在行情全面修复前,我们依然建议关注底仓类品种来对抗潜在波动和承接资金流入。►个券配置首先,基于机构...

发表评论取消回复