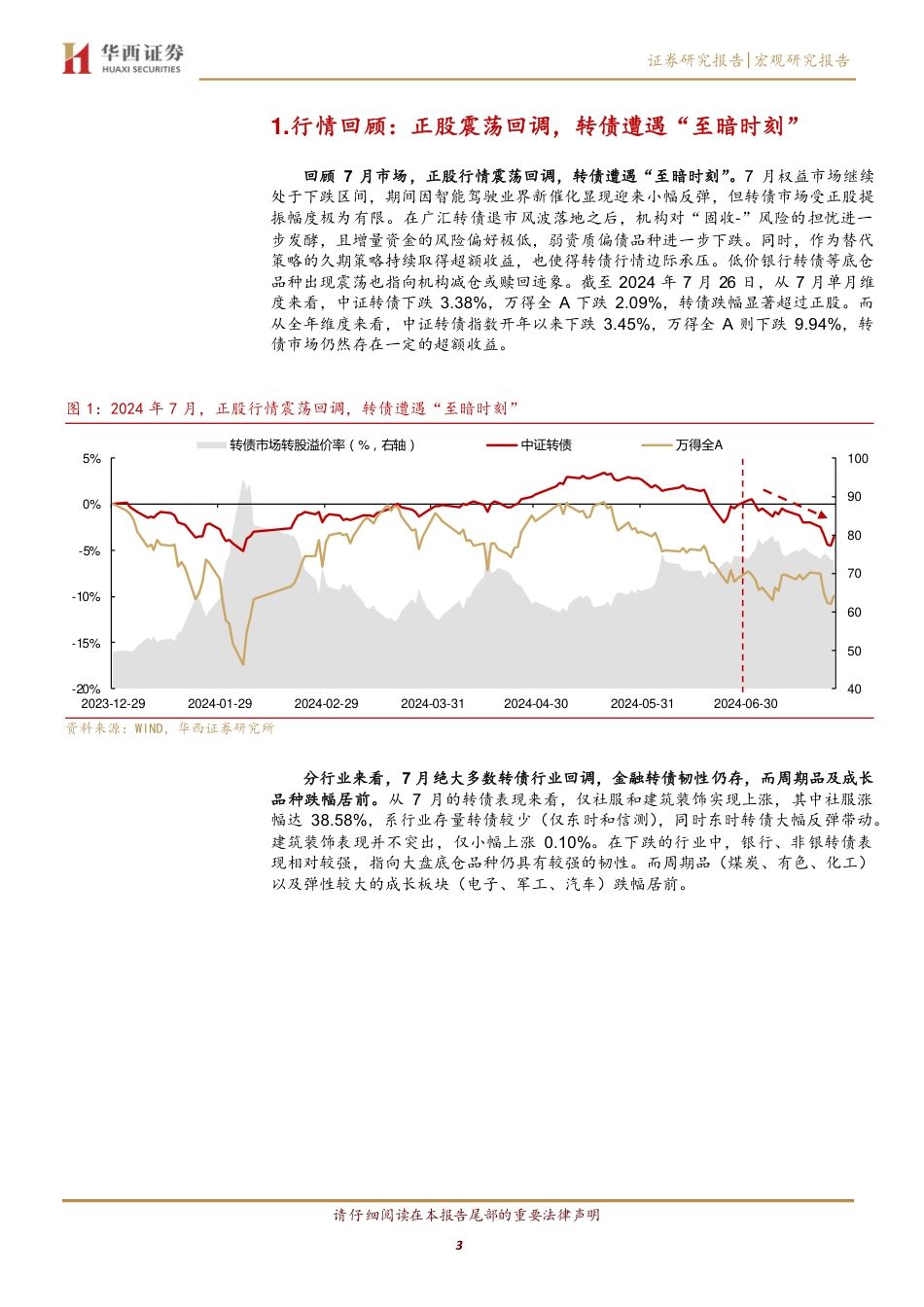

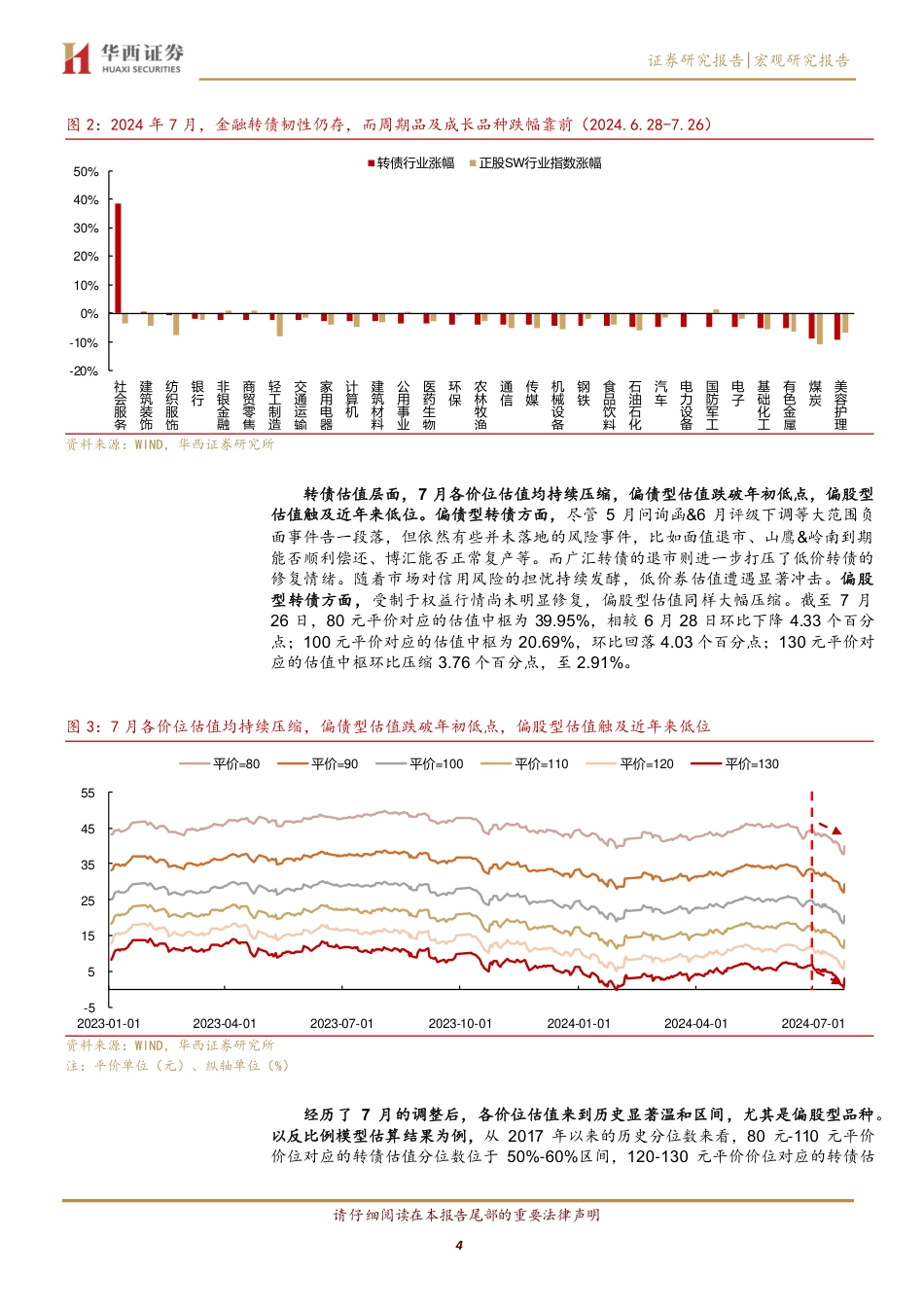

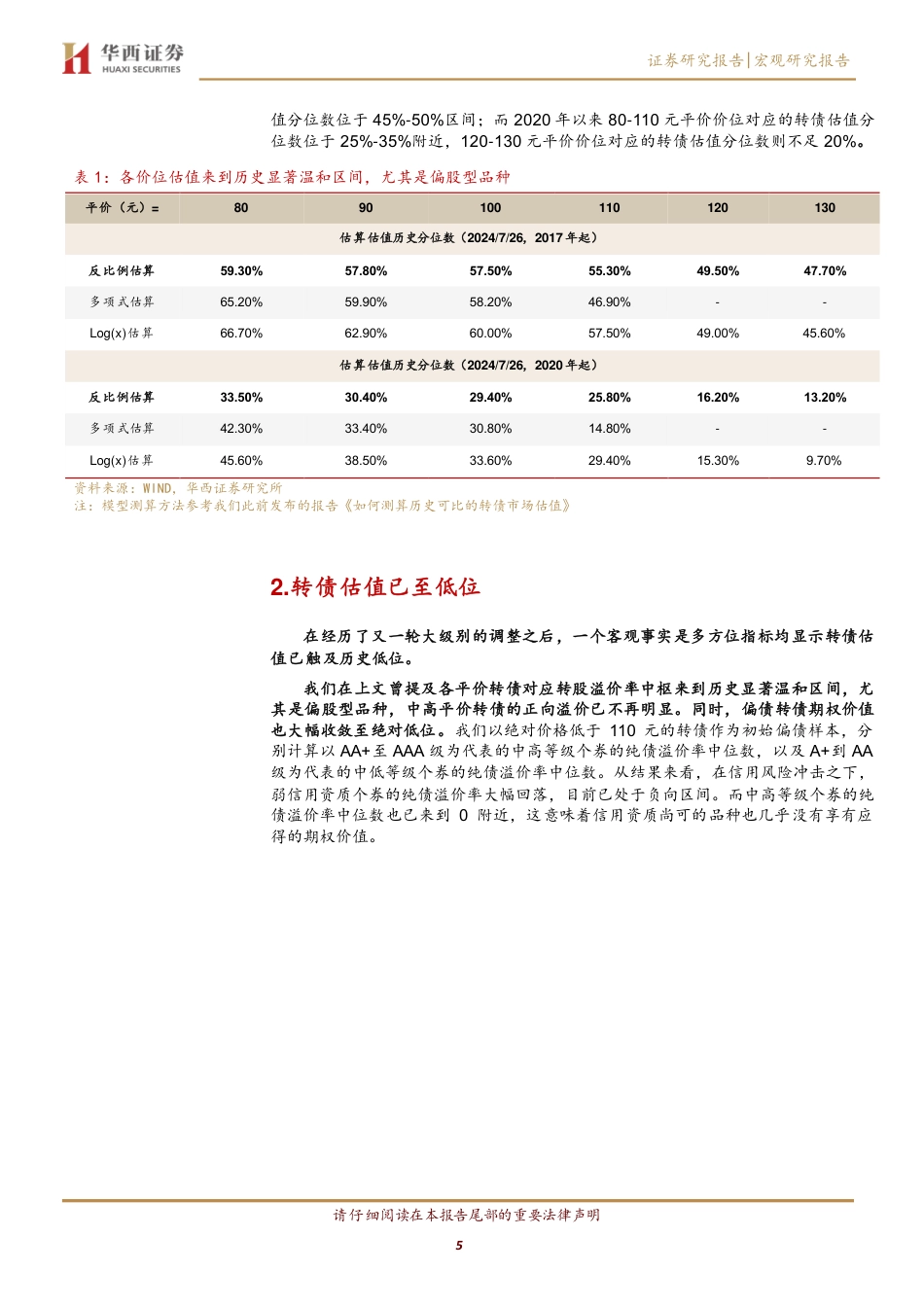

请仔细阅读在本报告尾部的重要法律声明1[Table_Title]转债“低迷期”应对指南[Table_Title2][Table_Summary]►行情回顾:正股震荡回调,转债遭遇“至暗时刻”回顾7月市场,正股行情震荡回调,转债遭遇“至暗时刻”。广汇转债退市风波落地后,机构对“固收-”风险的担忧进一步发酵,且增量资金的风险偏好极低,弱资质偏债品种进一步下跌。同时,作为替代策略的久期策略持续取得超额收益,也使得转债行情边际承压。低价银行转债等底仓品种出现震荡,也指向机构减仓或赎回迹象。►转债估值已至低位在经历了又一轮大级别的调整之后,一个客观事实是多方位指标均显示转债估值已触及历史低位。其中,偏股型品种的正向转股溢价已不再明显。同时,偏债转债期权价值也大幅收敛至绝对低位,且存在期权价值回归的空间。此外,高YTM转债占比同样处于历史较高水平,转债性价比依然存在。即使对比历史极端时点,当前转债估值也已趋向温和水平。►机构参与弱资质品种的难度加大尽管估值层面显示出转债市场存在严重风险,但客观来说,转债实际存在的信用风险并没价格体现的这般严重,错误定价必然存在。一方面,近两年内面临实质到期偿还风险的样本其实非常有限。另一方面,根据退市新规,面临潜在退市压力的转债其实没有那么多。不过,广汇转债退市风波最终落地,也给市场揭示出参与问题券的本质难题。弱资质个券来自于研究的支撑相对有限,大量价格波动来自于友商出库或投机类机构的炒作。同时,定价锚的丧失,对于有净值稳定需求的产品极度不友好。而这些转债一段时间内会成为高收益债投资者和能承受巨大短期不确定性投资者的重要收益来源。►策...

发表评论取消回复