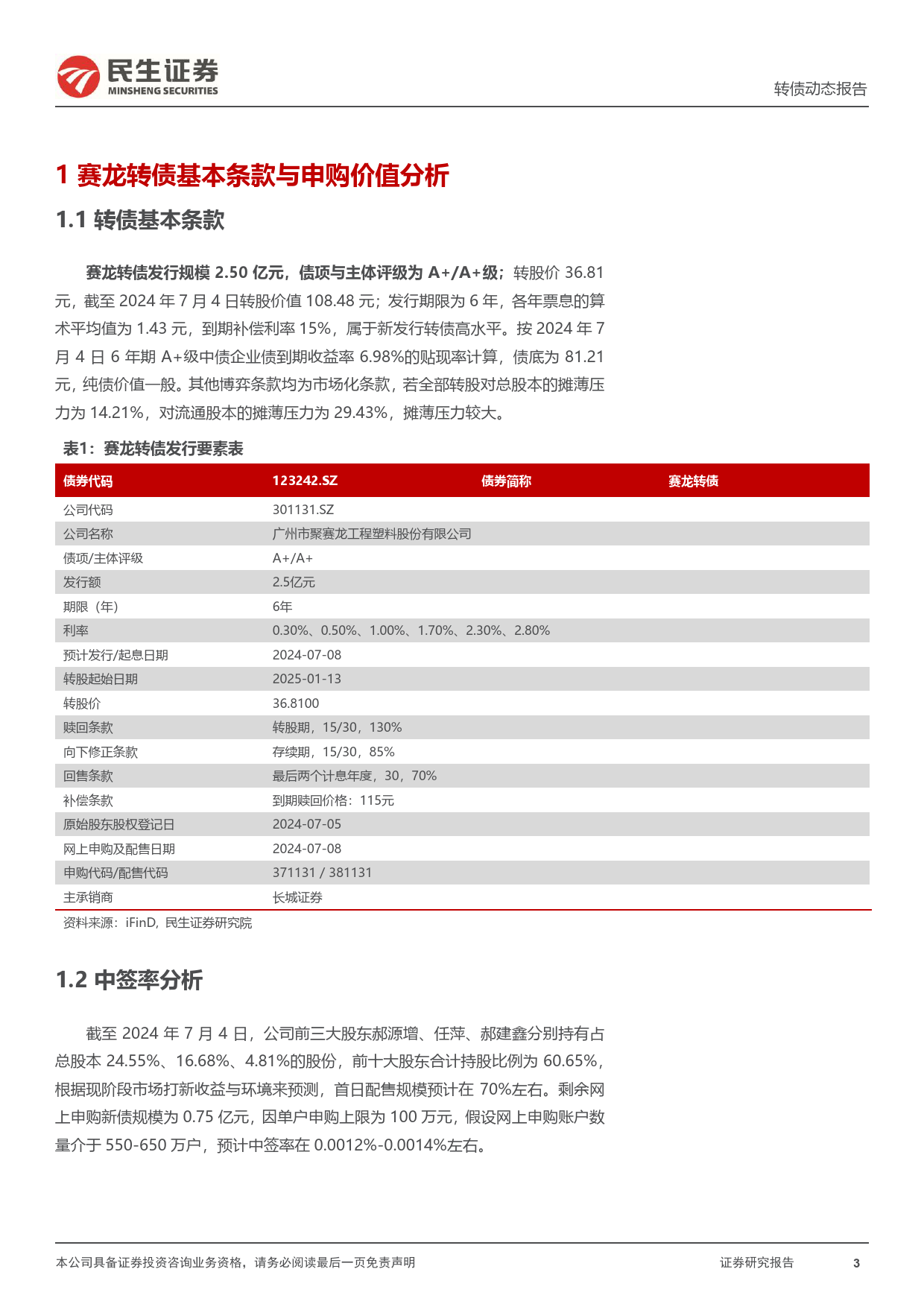

可转债打新系列赛龙转债:国内改性塑料领域领先企业2024年07月07日➢转债基本情况分析:[Table_Author]赛龙转债发行规模2.50亿元,债项与主体评级为A+/A+级;转股价36.81分析师谭逸鸣元,截至2024年7月4日转股价值108.48元;发行期限为6年,各年票息的算术平均值为1.43元,到期补偿利率15%,属于新发行转债高水平。按2024执业证书:S0100522030001年7月4日6年期A+级中债企业债到期收益率6.98%的贴现率计算,债底为邮箱:tanyiming@mszq.com81.21元,纯债价值一般。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为14.21%,对流通股本的摊薄压力为29.43%,摊薄压力较大。研究助理唐梦涵➢中签率分析:执业证书:S0100122090014邮箱:tangmenghan@mszq.com截至2024年7月4日,公司前三大股东郝源增、任萍、郝建鑫分别持有占总股本24.55%、16.68%、4.81%的股份,前十大股东合计持股比例为60.65%,相关研究根据现阶段市场打新收益与环境来预测,首日配售规模预计在70%左右。剩余网上申购新债规模为0.75亿元,因单户申购上限为100万元,假设网上申购账户1.固收周度点评20240706:央行借券、卖债数量介于550-650万户,预计中签率在0.0012%-0.0014%左右。及债市演绎-2024/07/072.土地市场跟踪系列专题:2024年关过半,➢申购价值分析:土地市场表现如何?-2024/07/063.利率专题:7月债市关注什么?-2024/07/公司所处行业为改性塑料(申万三级),从估值角度来看,截至2024年7月054日收盘,公司PE(TTM)为42倍,在收入相近的10家同业企业中处于中等偏4.可转债打新系列:欧通转债:服务器电源国上水平,市值19.08亿元,处于中等偏...

发表评论取消回复