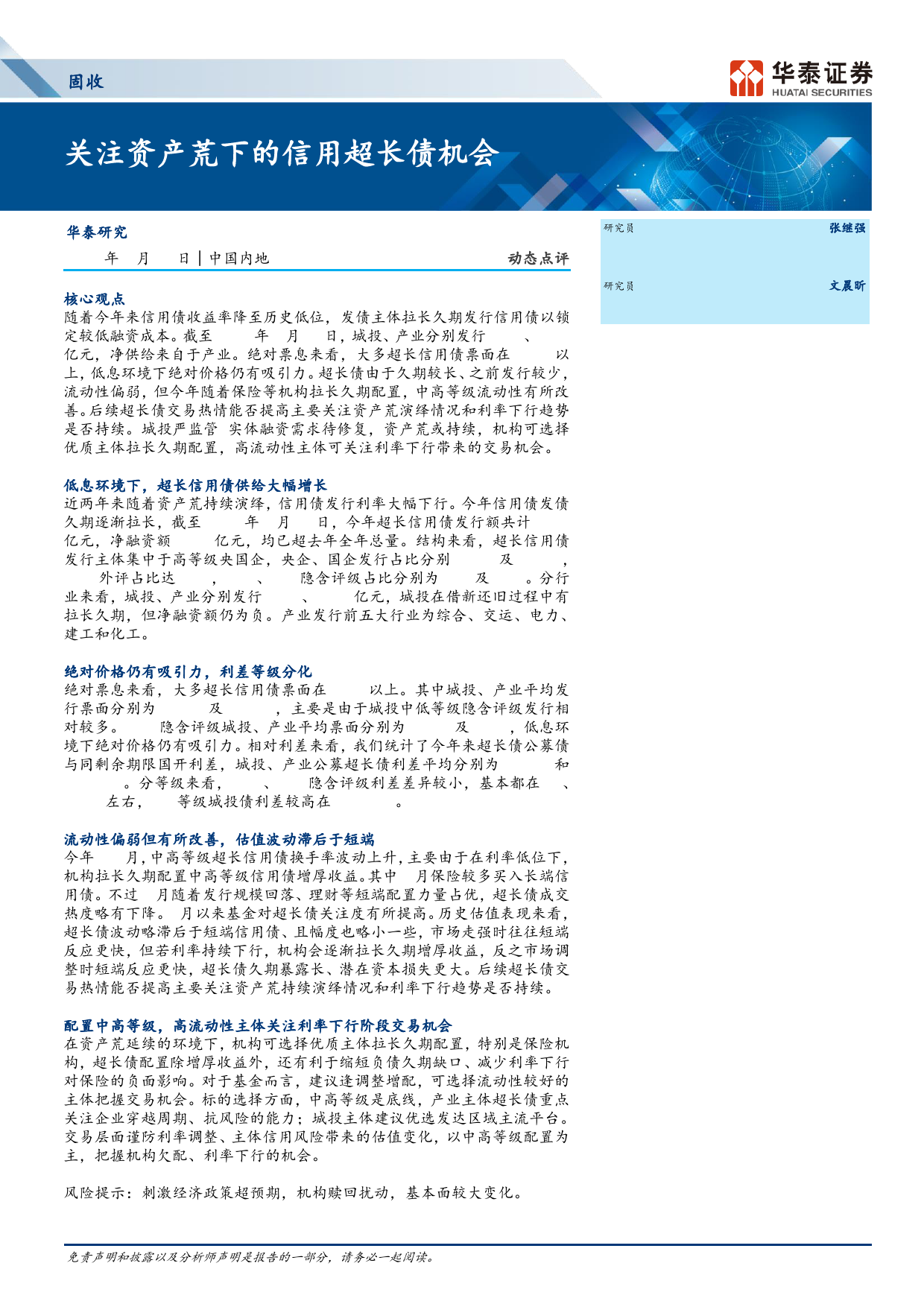

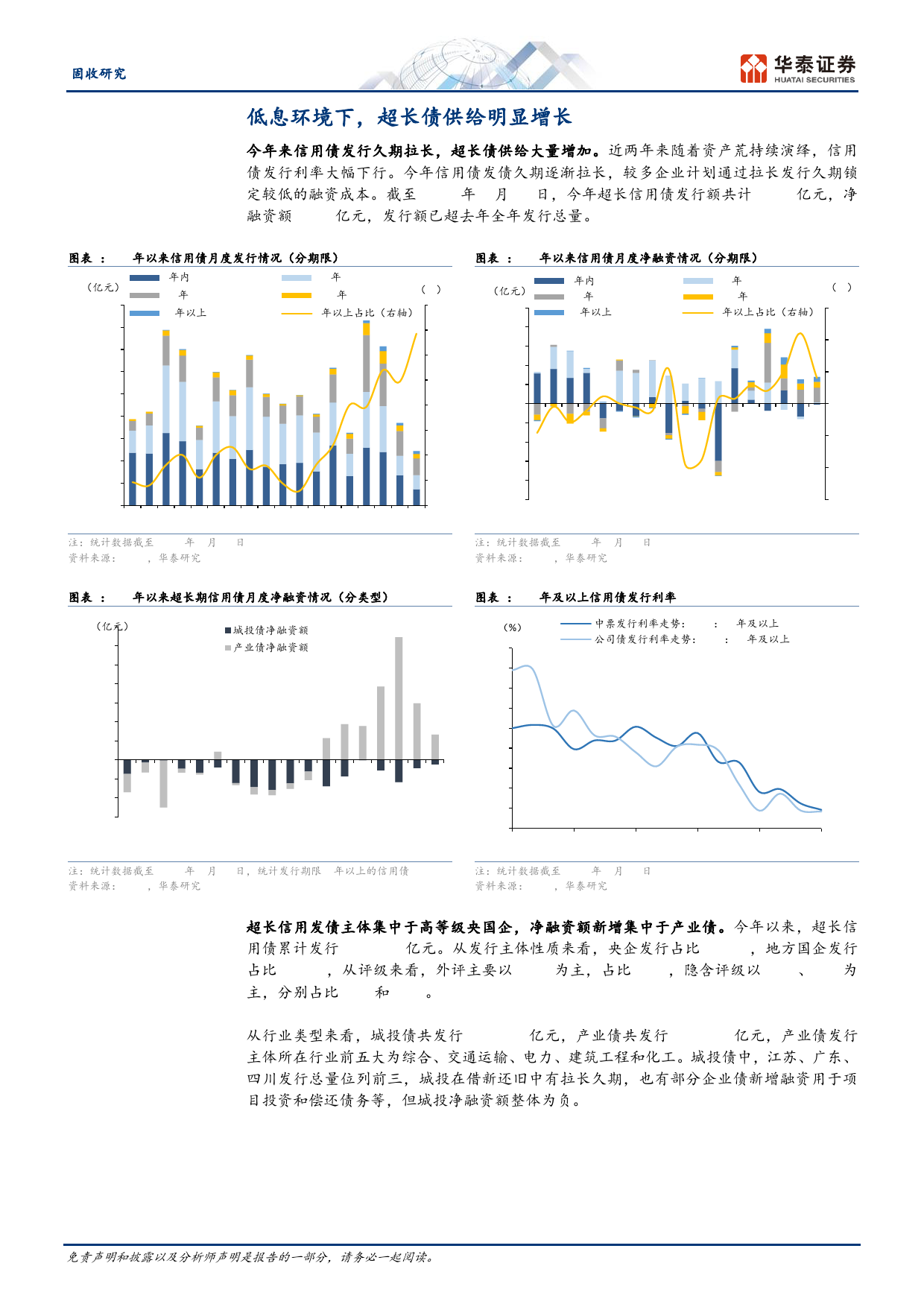

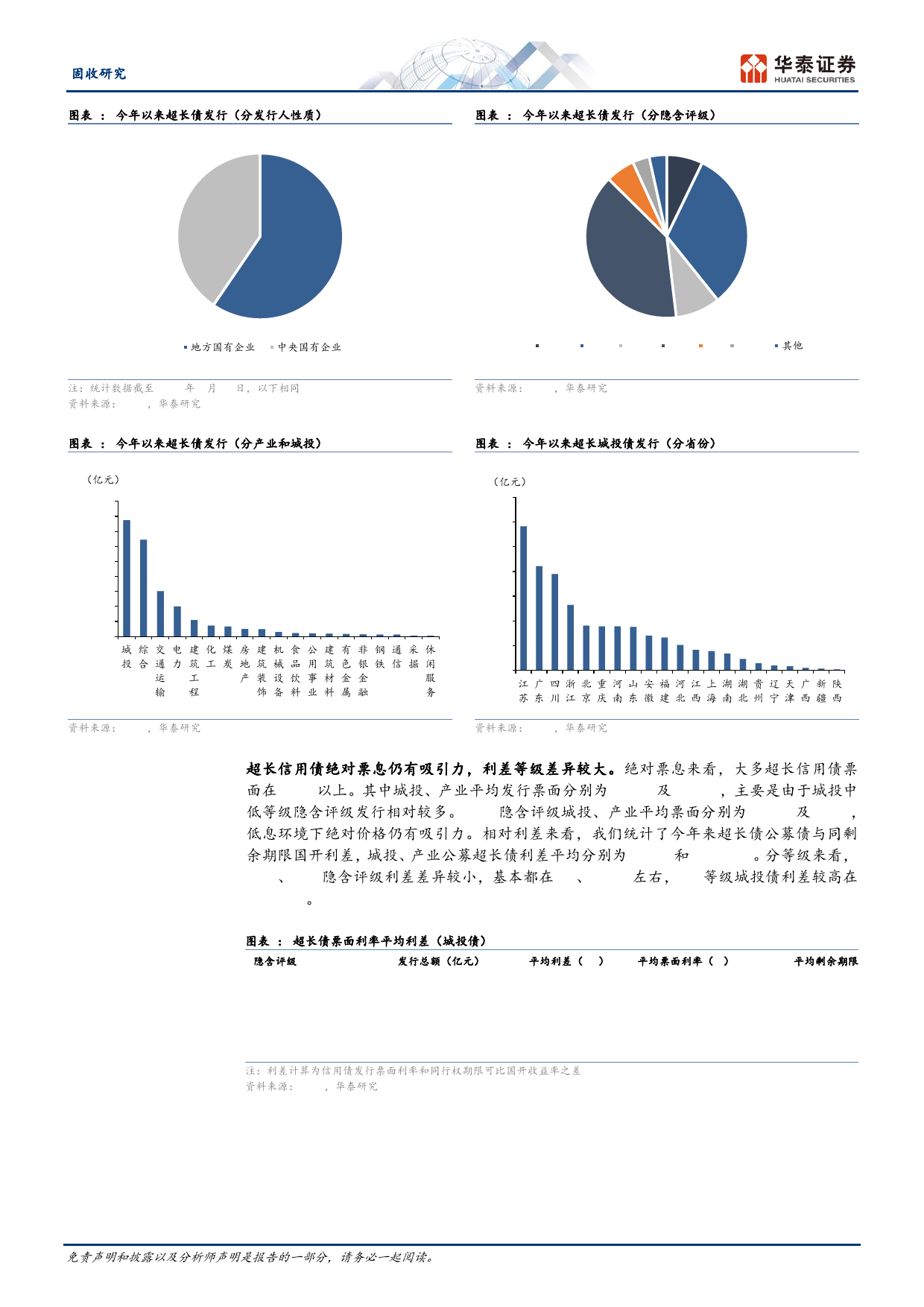

固收关注资产荒下的信用超长债机会华泰研究动态点评研究员张继强2024年6月17日│中国内地SACNo.S0570518110002SFCNo.AMB145zhangjiqiang@htsc.com核心观点+(86)1063211166随着今年来信用债收益率降至历史低位,发债主体拉长久期发行信用债以锁研究员定较低融资成本。截至2024年6月11日,城投、产业分别发行1550、3333SACNo.S0570520110003文晨昕亿元,净供给来自于产业。绝对票息来看,大多超长信用债票面在2.8%以SFCNo.BSF414上,低息环境下绝对价格仍有吸引力。超长债由于久期较长、之前发行较少,wenchenxin@htsc.com流动性偏弱,但今年随着保险等机构拉长久期配置,中高等级流动性有所改+(86)2128972068善。后续超长债交易热情能否提高主要关注资产荒演绎情况和利率下行趋势是否持续。城投严监管+实体融资需求待修复,资产荒或持续,机构可选择优质主体拉长久期配置,高流动性主体可关注利率下行带来的交易机会。低息环境下,超长信用债供给大幅增长近两年来随着资产荒持续演绎,信用债发行利率大幅下行。今年信用债发债久期逐渐拉长,截至2024年6月11日,今年超长信用债发行额共计4883亿元,净融资额2985亿元,均已超去年全年总量。结构来看,超长信用债发行主体集中于高等级央国企,央企、国企发行占比分别40.5%及59.5%,AAA外评占比达91%,AAA、AA+隐含评级占比分别为32%及39%。分行业来看,城投、产业分别发行1550、3333亿元,城投在借新还旧过程中有拉长久期,但净融资额仍为负。产业发行前五大行业为综合、交运、电力、建工和化工。绝对价格仍有吸引力,利差等级分化绝对票息来看,大多超长信用债票面在2.8%以上。其中城...

发表评论取消回复