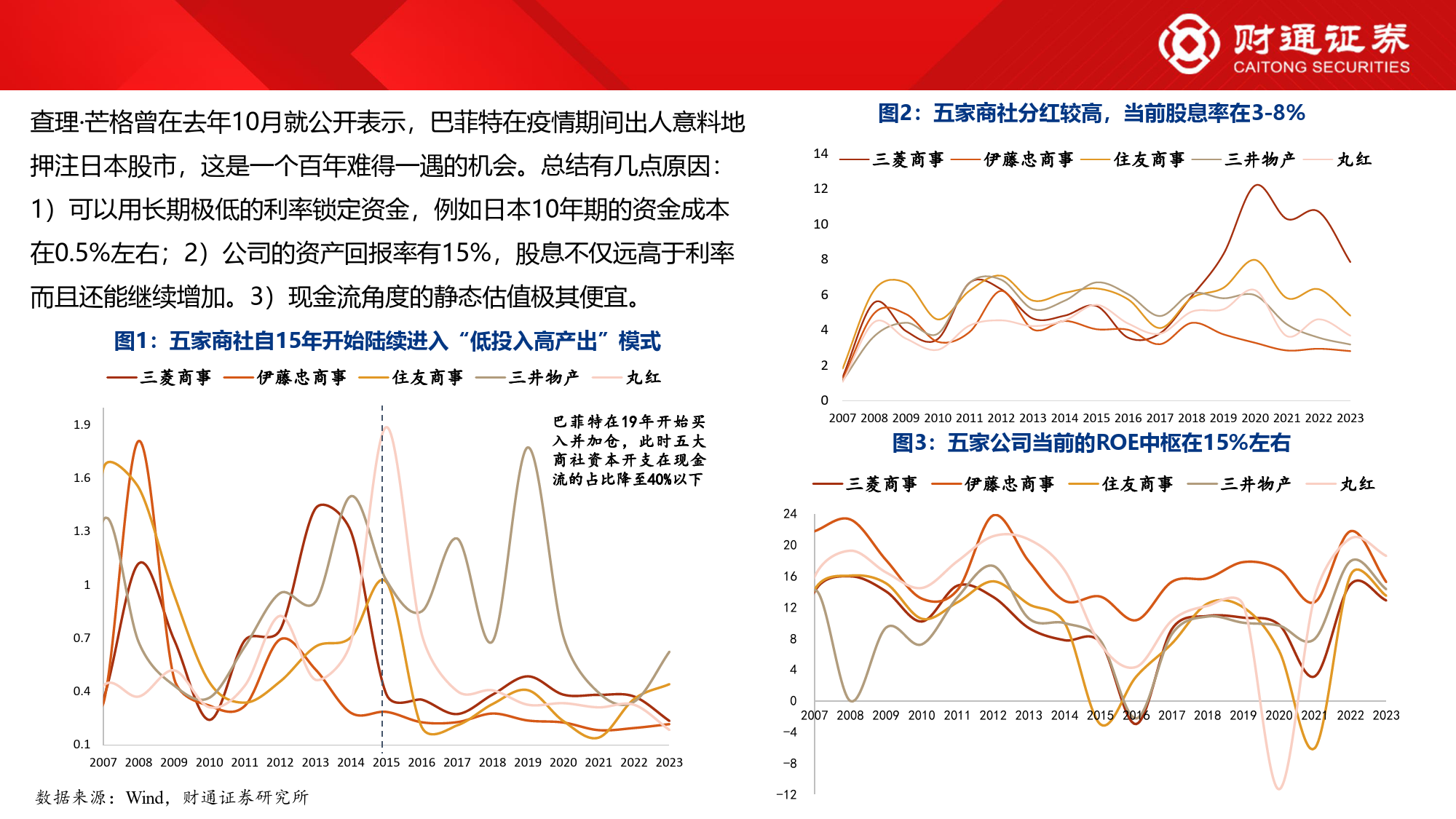

证券研究报告巴菲特的红利选股体系——泛红利资产系列四分析师:李美岑SAC:S0160521120002分析师:王亦奕SAC:S0160522030002联系人:熊宇翔2024.3.19◆从巴菲特眼中“百年一遇的机会”看其红利投资:以“便宜钱”以“便宜的价格”买稳定现金流。1)便宜钱:用长期极低的利率锁定资金,例如日本10年期的资金成本在0.5%左右;2)稳定的现金流:即选择“低投入高产出”的现金牛,关注资本开支投入与现金流产出;3)便宜的价格:即购买现金流的性价比高低。假设以公司市值为当前价格,当期自由现金流与市值的比值可以作为静态估值来衡量性价比。伯克希尔在2019-2020年间开始买入五大商社股票,并在此后大幅加仓。从现金流角度出发,五家在2019年的成本大概约20X的自由现金流,2020年成本为12X的自由现金流。日股创新高下,当前该项投资的估值也仅14倍。假设未来现金产出不增加,对应当前收益率年化在20%左右。与重仓日本五大商社类似,巴菲特自2020年以来开始大规模“扫货”西方石油和雪佛龙两家能源公司,本质上也是看中了低投入高产出的模式切换。◆A股市场自15年开始也开始诞生众多的“现金牛”,“低投入高产出”是核心因素。红利指数为代表的高分红资产在过去十年呈现出明显的资本开支下降。在经过2012-2013年的资本开支高峰后,当前处于“低投入高产出”阶段。资本开支与经营现金流净额的比值从60%下降到当前不到20%。而中证1000、创业板指中大部分中小成长,当前的资本开支相对现金流产出的水平仍处于100%以上。“现金牛”当前主要集中在食品饮料、家电、纺服等消费,以及煤炭、钢铁等上游资源,整体占比约在三分之一左右。复...

发表评论取消回复