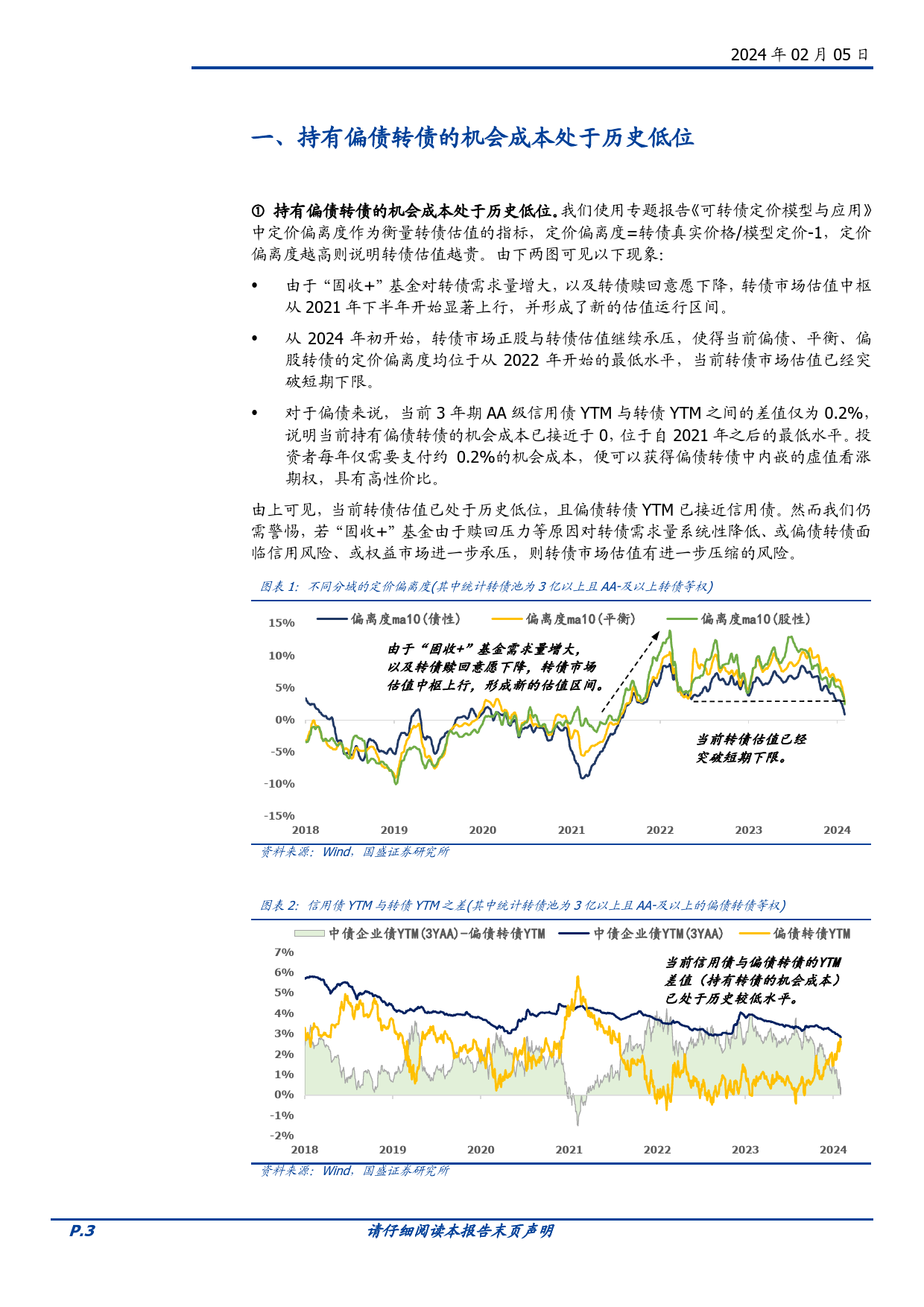

证券研究报告金融工程研究2024年02月05日量化点评报告持有偏债转债的机会成本处于历史低位——二月可转债量化月报持有偏债转债的机会成本处于历史低位。1)由于“固收+”基金对转债需作者求量增大与转债赎回意愿下降,转债市场估值中枢从2021年下半年开始显著上行并形成新的估值运行区间。2)从2024年初开始,转债市场正股分析师梁涵与转债估值继续承压,使得当前偏债、平衡、偏股转债的定价偏离度均位执业证书编号:S0680522070006于从2022年开始的最低平,当前转债市场估值已经破短期下限。3)邮箱:liangsihan@gszq.com当前3年期AA级信用债YTM与偏债转债YTM间的差值仅为0.2%,分析师林志朋明持有偏债转债的机会成本已接近于0,具有高性价比,然而也需警转执业证书编号:S0680518100004债市场估值有进一步压的风险。邮箱:linzhipeng@gszq.com分析师刘富兵可转债市场复盘:转债正股与估值大幅承压。基于收益分解模型,我们可执业证书编号:S0680518030007以观察到:1)中证转债指数:从2024年1月份开始,转债市场正股与转邮箱:liufubing@gszq.com债估值继续大幅承压,正股与转债估值分别贡献了-3.00%与-2.19%的负向收益,转债估值继续大幅压。2)转债分域:正股下跌对偏股转债影响相关研究最大,从2024年1月至今累计下跌13.89%,而偏债转债回撤相对较低。3)转债行业:行业除银行与非银,其行业正股与转债估值均大幅承1、《量化分析报告:择时雷达六面:情绪面打分继续压,其中TMT、医药、机械、汽车转债表现最弱。恢复》2024-02-032、《量化点评报告:二月配置建议:风格模型指向高质可转债市场收益预期:中长期有一定的配置价...

发表评论取消回复